Popolare di Milano e Popolare dell'Emilia Romagna pronte alla fusione: nasce la Banca Popolare delle Regioni

sabato 2 giugno 2007 Dopo diverse settimane di trattative si è giunti ad un accordo per la fusione tra Banca Popolare di Milano e Banca Popolare dell'Emilia Romagna per la nascita del settimo gruppo bancario in Italia (sesto dopo l'accordo tra Unicredit e Capitalia), il terzo polo cooperativo dopo il Banco Popolare, nato dall'acquisizione di Banca Popolare Italiana da parte del Banco Popolare di Verona e Novara e UBI Banca, fondato da Banche Popolari Unite e Banca Lombarda.

La nuova banca

Il matrimonio tra i due istituti porterà alla nascita di una banca da 12 miliardi di capitalizzazione, 1 900 filiali sparse su tutto il territorio nazionale, 3 milioni di clienti e 20 000 dipendenti[1]. Il nome potrebbe essere quello di Banca Popolare delle Regioni, un brand che darebbe maggiore forza all'idea di banca federale già intrapresa in autonomia dalla Banca Popolare dell'Emilia Romagna[2]. La nuova banca farebbe quindi leva sul forte carattere territoriale delle due spose, con i 15 brand portati in dote.

La sede legale sarebbe a Modena mentre le sedi operative saranno ancora a Modena e a Milano.

La forma societaria

L'aspetto fondamentale della fusione riguarda la forma e la struttura societaria della nuova banca: la caratteristica federale dell'istituto si modella su una forma gerarchica particolare e sicuramente nuova nel panorama delle banche popolari cooperative. Di cooperativo infatti resta solamente la holding, un istituto di credito scorporato dalle attività bancarie, creato esclusivamente per detenere il controllo di due società per azioni: la Banca Popolare di Milano SpA e la Banca Popolare dell'Emilia Romagna SpA. Queste banche capofila avranno a loro volta altre aziende di credito sotto di loro: le due SpA infatti controlleranno altre SpA, ovvero le banche territoriali attualmente detenute dalle due cooperative che stanno per fondersi. Quindi Banca Popolare di Milano SpA, al 100% controllata da Banca Popolare delle Regioni Scarl, controllerà a sua volta la Banca di Legnano SpA e la Cassa di Risparmio di Alessandria SpA. Dall'altra parte, la Banca Popolare dell'Emilia Romagna SpA controllerà la Banca Popolare di Ravenna SpA, il Banco di Sardegna SpA e tutti gli altri istituti che attualmente detiene.

Le due spose quindi godranno di buona autonomia e manterranno comunque tutti i brand che finora le hanno contraddistinte. La differenza riguarda le società prodotto, ovvero quelle aziende che gravitano attorno all'attività creditizia dei due istituti, queste verranno passate di mano alla holding, anche se ancora non è dato sapere se tra queste ci saranno fusioni o meno. Molto interessante è l'intreccio tra le banche d'affari dei due gruppi: Banca Akros, interamente detenuta da BPM e Meliorbanca, partecipata come primo azionista da BPER (al 28,19%) oltre ad una quota del 2,25% in mano alla Fondazione CariAlessandria, ente vicino al gruppo BPM con il quale controlla la Cassa di Risparmio di Alessandria.

Solo la nuova holding verrà quotata alla Borsa di Milano, all'interno del listino S&P Mib, saranno così delistate le due distinte società, che non potranno quindi essere oggetto di offerte pubbliche e di scalate senza il nulla osta della holding cooperativa.

L'aspetto finanziario

La società incorporante, che in questo caso è Banca Popolare di Milano Scarl, ha offerto 1,76 azioni proprie ogni azione Banca Popolare dell'Emilia Romagna. Il concambio è stato giudicato dai più una sopravvalutazione delle azioni BPER (e di conseguenza una svalutazione delle azioni BPM). In effetti la notizia della fusione è stata ufficializzata da Banca Popolare di Milano domenica 20 maggio 2007, Venerdì le azioni della società milanese avevano chiuso a 12,85 euro (valore già influenzato dalle notizie che erano trapelate sullo svantaggioso concambio) per riaprire poi il Lunedì, a notizia pubblicata e concambio fissato ufficialmente, a 11,87 e riprendere così la discesa nei giorni seguenti sotto la soglia degli 11 euro, arrivando a 10,99 il primo giugno 2007. Il titolo BPM è tornato ai livelli di fine settembre 2006, sfondando il supporto degli 11 euro e bruciando 400 milioni di euro di capitalizzazione in un solo giorno, quello di apertura dopo la notizia dell'accordo sulla fusione.

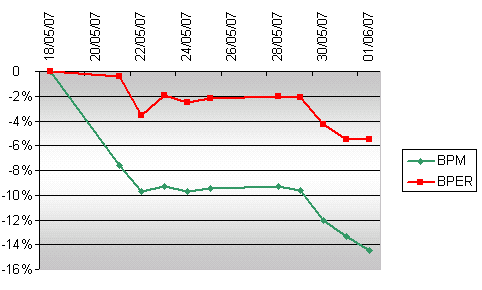

Dalla notizia della fusione al primo giugno, in meno di due settimane il titolo BPM ha perso il 14,47%, valore che scende al 11,75% al netto del dividendo (0,35 euro ad azione). Nello stesso periodo, BPER ha perso il 5,82%[3], senza tarare il dividendo di 0,42 euro per azione che verrà distribuito durante il mese di giugno.

Venerdì 18 maggio le azioni BPM, vendute a 12,85, con una capitalizzazione dell'azienda di oltre 5,33 miliardi di euro, superavano il valore delle azioni BPER, vendute a 20,9 con una capitalizzazione di 5,22 miliardi di euro. Il concambio di 1,76 quindi valutava le azioni BPER 22,62 euro con un premio riconosciuto dalla Popolare di Milano per la banca emiliana dell'8,28%[3][4][5], che si traduce in una plusvalenza per la banca modenese di oltre 420 milioni di euro.

Gli analisti avevano riconosciuto un concambio a 1,64 azioni BPM per ogni azione BPER[6], leggermente superiore ai valori espressi dal mercato[7]. E in effetti il sì alla fusione da parte dei due CDA è stato tutt'altro che scontato, tanto che a Milano, cinque amministratori hanno votato contro l'accordo e uno si è astenuto[8].

| Il grafico a sinistra mostra l'andamento, in percentuale, dei titoli BPM e BPER dal giorno precedente l'annuncio ufficiale della fusione a venerdì primo giugno 2007. I dati sono forniti da Borsa Italiana, al lordo del dividendo staccato il 21 maggio da BPM. Nel grafico è evidente come il mercato abbia, almeno per il momento, accolto negativamente la notizia. BPM è scesa oltre il concambio fissato per la fusione e di conseguenza, anche il titolo BPER è sceso. |

Il management

A capo della nuova Banca Popolare ci sarà il presidente della "Milano", Roberto Mazzotta, coadiuvato dal nuovo amministratore delegato, l'attuale AD della Popolare dell'Emilia Romagna, Guido Leoni. Il direttore generale sarà Fabrizio Viola, già DG della Popolare Milano mentre l'attuale DG dell'Emilia Romagna, Ettore Caselli sarà condirettore generale del nuovo gruppo.

Il consiglio di amministrazione sarà composto da 20 membri, nominati equamente dalla Popolare di Milano e dell'Emilia Romagna. Il modello di governance sarà quindi quello classico (come Unicredit-Capitalia), senza l'adozione del duale, scelto invece da Intesa Sanpaolo e UBI Banca. I soci della nuova cooperativa saranno invece ben 136 000, di cui 50 000 apportati da BPM e 86 000 da BPER.

I vantaggi della fusione

Il matrimonio tra Banca Popolare di Milano e Banca Popolare dell'Emilia Romagna, farà nascere una nuova super popolare, un istituto di credito presente su tutto il territorio nazionale, con un forte radicamento in Lombardia (8,1% del mercato), Emilia Romagna (10,4%), Abruzzo (14,3%), Basilicata (14,07%) e Sardegna (61,5%). Robuste presenze anche in Calabria, Campania, Lazio e Piemonte.

La presenza delle filiali delle due banche e delle attività para-creditizie è assolutamente complementare e, finora unico caso in Italia, la fusione non prevede esuberi di personale dipendente[9]. Solo 9 sportelli, tutti localizzati in Puglia, potrebbero richiedere l'intervento dell'Antitrust e quindi obbligare la neonata banca a cederli[10].

Le sinergie lorde previste inoltre, sono di 290 milioni di euro l'anno una volta entrata a regime l'attività entro il 2010, di cui 165 milioni da risparmi sui costi e 125 da maggiori ricavi[11].

La forza della nuova banca

Capitalizzazione[12]

- Unicredit-Capitalia: 98,7 miliardi di euro

- Intesa Sanpaolo-Banca CR Firenze: 82,4

- Banco Popolare: 17,3

- Monte dei Paschi di Siena: 14,3

- UBI Banca: 12,6

- Banca Popolare delle Regioni: 12,1

- Banca Carige: 5,4

- Banca Popolare di Sondrio: 3,7

Fliliali in Italia[13]

- Intesa Sanpaolo-Banca CR Firenze: 6.767

- Unicredit-Capitalia: 5.041

- Banco Popolare: 2.135

- UBI Banca: 1.998

- Monte dei Paschi di Siena: 1.909

- Banca Popolare delle Regioni: 1.890

- Banca Antonveneta: 1.008

- Banca Nazionale del Lavoro: 731

Raccolta diretta[13]

- Unicredit-Capitalia: 599 miliardi di euro

- Intesa Sanpaolo-Banca CR Firenze: 387

- Monte dei Paschi di Siena: 92

- UBI Banca: 88

- Banco Popolare: 83

- Banca Popolare delle Regioni: 67

- Banca Nazionale del Lavoro: 65

- Banca Antonveneta: 30

I dubbi sulla fusione

Se il concambio è stato finora il maggiore dubbio sulla fusione tra Banca Popolare di Milano e Banca Popolare dell'Emilia Romagna, altre nubi si condensano sul futuro della terza banca popolare. Il primo e sicuramente più importante nodo da sciogliere riguarda lo scetticismo dei sindacati, soprattutto quelli interni a Banca Popolare di Milano. Le notizie finora diramate non hanno completamente convinto le organizzazioni sindacali di BPM e sono ancora molti i dubbi che devono essere chiariti[14].

Lo scoglio delle assemblee dei soci

I soci sono innanzitutto azionisti e dopo i continui scivoloni di BPM in borsa, a seguito della notizia sulla fusione, a rimanere più scettici potrebbero essere proprio gli azionisti della BPER. Il concambio infatti ha reso meno appetibile l'istituto milanese di Piazza Meda e non è detto che l'assemblea straordinaria di Modena debba rivelarsi un plebiscito. A venerdì 18 maggio, le perdite in borsa della banca milanese fissavano un concambio di 1,80 azioni BPM per ogni titolo BPER e alle condizioni dell'accordo quindi, un'azionista BPER perde il 2% del valore a cui potrebbe vendere al mercato. A Milano poi, il potere dei sindacati interni potrebbe far pendere l'ago della bilancia e spingere i dipendenti-soci di BPM a votare contro la fusione.

Le dimensioni contano?

Una delle motivazioni che maggiormente hanno spinto i due istituti popolari a cercarsi e poi a trovare un accordo per la fusione è la dimensione che assieme avrebbero raggiunto[15]. La maggiore forza all'interno del panorama nazionale dovrebbe mettere al sicuro l'istituto da possibili scalate da parte di banche europee ed internazionali. Proprio il panorama del Belpaese offre però uno spunto di riflessione: Capitalia, che da sola vale più dell'accoppiata BPM e BPER, ha scelto la strada dell'accordo amichevole con Unicredit per evitare di entrare nel mirino di altri istituti europei. Come è possibile quindi che una nuova banca, con un valore inferiore ad un'altra appena acquisita, possa essere al sicuro da possibili offerte di acquisto? La stessa Unicredit, che da sola pesa 7 volte le azioni BPM e BPER messe insieme, ha scelto la strada capitolina per evitare di diventare a sua volta preda.

I veri assi nel mazzo di carte giocabili da BPM e BPER sono presenti nella natura cooperativa delle due società: lo statuto delle due banche popolari infatti, prevede il voto capitario e il limite al possesso azionario. Il primo permette un solo voto ad ogni socio, indipendentemente dalle azioni possedute, mentre il secondo non consente ad un singolo socio di superare il limite di azioni previsto. Queste due soluzioni impediscono difatti un take-over, ostile o amichevole, sulla società che resta quindi pubblica e in possesso della pluralità dei soci o di associazioni di soci che la compongono. Questa soluzione funziona indipendemente dalle dimensioni che le aziende assumono e che, in realtà, come il caso Unicredit-Capitalia dimostra, sono assolutamente relative, se comparate con il mercato internazionale e con le dimensioni delle grandi banche europee ed extra europee.

Un'eventuale riforma sulle banche popolari, soprattutto sui due capisaldi di cui sopra[16] [17]renderebbe di fatto preda anche la nuova super popolare, così come tutti gli altri istituti di credito cooperativo.

Note

- ↑ Dati aggregati dalle due società, ma comunque confermati dagli advisor: Mediobanca e Lehman Brothers per BPM, Lazard e Citigroup per BPER

- ↑ Il nuovo nome sarebbe già stato depositato anni fa dalla Banca Popolare dell'Emila Romagna[1][2]

- ↑ 3,0 3,1 Dati storici forniti da Borsa Italiana e presi all'ora di chiusura del mercato

- ↑ Lo stesso Mazzotta riporta che "(Banca Popolare dell'Emila Romagna, ndr) ha caratteristiche che a nostro avviso meritano una valutazione"[3]

- ↑ Guido Leoni durante l'assemblea straordinaria di BPER riporta: "abbiamo negoziato al meglio, ottenendo un valore del 10% superiore a quello di mercato"[4]

- ↑ Come riportato da Caboto e ripreso poi da FinanzaBlog[5]

- ↑ Reuters cita: "[...] Il concambio espresso dalla Borsa è attualmente a 1,62 [...]"[6]

- ↑ Finanza.com cita: "[..] A Milano tuttavia si è assistito a un dibattito prolungato all'interno del cda, che si è concluso con il voto contrario di cinque consiglieri [...]"[7]

- ↑ Il Sole 24 Ore riporta le parole di Guido Leoni: "[..] Alla fusione, poi, non seguiranno esuberi [...]"[8]

- ↑ Fonte: Il Sole 24 ore[9]

- ↑ Dati forniti dalla stessa Banca Popolare di Milano[10]

- ↑ Dati (pro-forma per le fusioni) al 17 maggio 2007

- ↑ 13,0 13,1 Dati aggiornati al 31 dicembre 2006

- ↑ Argomento trattato da Vittoria Puledda su Repubblica.it[11]

- ↑ Il Sole 24 Ore cita: "La protezione secondo Leoni verrà dalle grandi dimensioni raggiunte"[12]

- ↑ Il Tempo tratta l'argomento nell'articolo: "Popolari, allarme sul voto capitario"[13]

- ↑ La Repubblica cita: "[...] La riforma delle popolari [...] ha alcuni puntichiave che potrebbero aprire la strada a ulteriori mutamenti: l'abolizione del voto capitario, l'allargamento dell'attuale limite dello 0,5 al possesso azionario [...]"[14]

Fonti

- «Bpm e Bper: nasce la Banca Popolare delle Regioni» – Il Sole 24 Ore, 27 maggio 2007.

- «Pop Milano/Pop Emilia, concambio "equilibrato ed equo"» – Reuters, 29 maggio 2007.

- «Banche: P.Milano-P.Emilia, ieri intesa su fusione, domenica cda» – Reuters, 17 maggio 2007.

- «Bpm-Bper, sull'asse Milano-Modena la quinta banca italiana» – Il Sole 24 Ore, 20 maggio 2007.

- «Mazzotta, la battaglia più difficile del politico diventato banchiere» – La Repubblica, 28 maggio 2007.

- «Popolari, allarme sul voto capitario» – Il Tempo, 26 maggio 2007.

- «All'ombra dei colossi il risiko è solo "Popolare"» – La Repubblica, 28 maggio 2007.